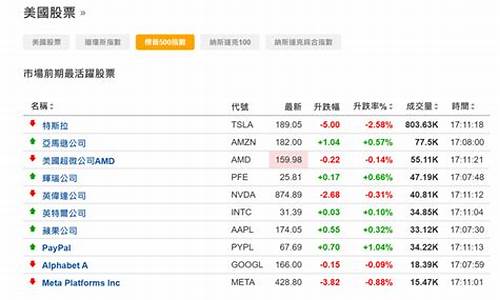

美国三大股指期货走低的市场反应与投资策略分析

美国三大股指期货走低的市场反应,通常意味着投资者对经济前景的担忧。股指期货作为股市的重要预示工具,其变动趋势能够反映市场对宏观经济政策、企业盈利以及国际形势等方面的预期变化。当股指期货走低时,投资者往往会面临市场情绪波动加剧、投资风险增加的挑战。本文将详细探讨股指期货走低的市场反应,以及投资者如何应对这些变化,制定合理的投资策略。

一、股指期货走低的市场反应解析

股指期货的走低通常是对不确定因素的反应,如经济放缓、企业盈利下滑、利率上升等因素。当期货市场价格下跌时,通常预示着投资者对未来市场走势的悲观情绪。市场可能出现资金流出,投资者对风险资产的需求减少,从而推动股市整体走弱。此外,股指期货的波动也常常受到全球经济形势的影响,尤其是国际贸易和地缘政治的不确定性可能导致市场的剧烈波动。

二、股市与期货市场的联动性

股指期货市场与现货股市的关系密切。期货市场通常比现货市场提前反应,因此股指期货的走低往往预示着股市的未来走势会受到一定影响。期货市场的价格变化可以通过影响投资者心理,带动现货市场的大幅波动。在这种情况下,投资者不仅需要关注股指期货的走势,还要对宏观经济数据、政策调控等因素保持高度敏感,以便及时作出调整。

三、如何应对股指期货走低的市场风险

在股指期货走低的情况下,投资者首先应当保持冷静,避免过度反应。一个有效的应对策略是分散投资,通过多元化的资产配置降低整体投资组合的风险。此外,采用对冲策略也是一种常见的风险管理方式。例如,投资者可以通过购买看跌期权、进行期货对冲等方式来规避市场下行风险。同时,定期调整投资组合,保持灵活性,也是应对市场变化的重要策略。

四、投资者如何制定投资策略

面对股指期货走低的市场环境,投资者应重点关注以下几项策略:首先,保持适度的现金比例,以应对市场的不确定性。其次,注重优质蓝筹股和防御性股票的投资,这些股票通常在市场下行时表现较为稳定。第三,适当考虑债券等低风险资产的配置,以平衡风险收益。最后,定期评估市场变化,适时调整投资方向,保持灵活性和应变能力。

总结

美国三大股指期货走低的市场反应,是投资者必须关注的重要信号。通过对股指期货市场的分析,投资者可以提前识别市场风险,采取有效的投资策略。在不确定性较大的市场环境下,分散投资、风险对冲以及灵活调整投资组合是应对市场波动的关键。保持冷静、理性判断,并采取相应的应对措施,将有助于投资者在市场波动中稳健前行。